Le numérique est de plus en plus présent dans notre vie. Les réseaux sociaux, les applications de sport ou même de boutique en ligne se multiplient partout. Un secteur est aussi touché par le développement du numérique : les finances. C’est ce que l’on appelle la fintech. Mais, quelles sont les nouvelles tendances de ce secteur et comment les entreprises et les particuliers peuvent utiliser ces nouveaux services digitaux ?

Plan de l'article

Qu’est-ce que la fintech ?

Pour commencer, il est essentiel de définir la fintech avec le rôle de ces nouveaux services pour ensuite évoquer les tendances intéressantes pour les particuliers comme pour les entreprises. Fintech signifie “technologie” et “finance”, ainsi en France et partout dans le monde, les nouvelles technologies sont au service des activités financières.

A voir aussi : Retrait d'argent des banques : stratégies sécuritaires et impacts financiers

Le rôle des services de fintech

Les services de fintech sont développés par de jeunes entreprises, couramment appelées start-up. Le développement des technologies et du numérique permet d’automatiser les services financiers, mais aussi le fonctionnement des banques.

Grâce à des applications ou des logiciels par exemple, tout devient possible pour gérer les données financières et chaque paiement des entreprises et particuliers. Ce qui contribue au développement de la fintech est surtout le prix proposé pour les services de ces entreprises, des solutions ainsi toujours plus intéressantes pour les clients financièrement.

A lire également : Assurance obsèques ou épargne : quelle option choisir ?

Les tendances en matière de fintech

Mais, alors, quelles sont les tendances pour les clients en matière de fintech ? Quels sont les services proposés pour les clients que ce soit des entreprises ou des particuliers ? Voyons cela ensemble dès maintenant.

Parmi les services de fintech, on peut évoquer :

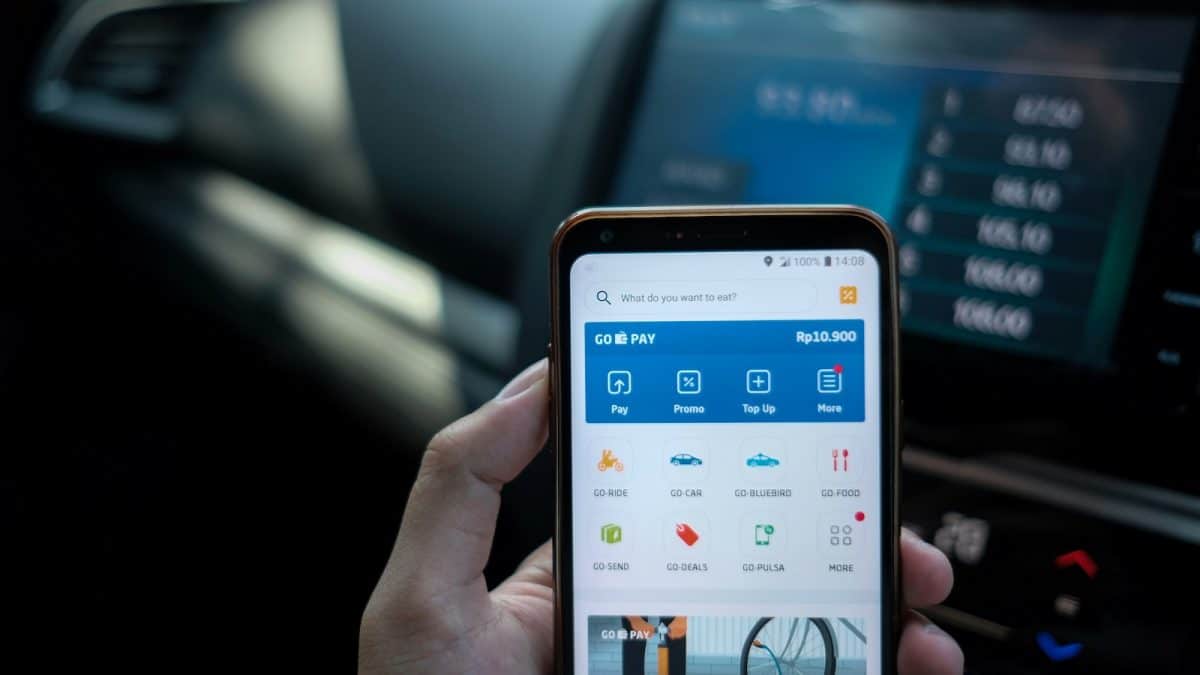

- Les solutions de paiements par mobile avec des applications

- Les solutions de gestion de budget en ligne

- Le développement de la banque en ligne

- Les services de plateforme de cryptomonnaies

- Les solutions d’épargnes automatisées, etc

Sur le site web de MoneyRadar, que ce soit sur la banque en ligne, ou autre, vous trouverez le détail de toutes les solutions possibles en lien avec la fintech. Des conseils par rapport au secteur de la finance et du numérique vous seront apportés en détail.

Les paiements mobiles avec des applications

Désormais, évoquons deux grandes tendances en matière de fintech : les paiements mobiles grâce aux applications et les solutions de gestion de budget.

Les avantages des paiements mobiles

Évidemment, la fintech et notamment le paiement en ligne, grâce à un mobile, sont pratiques pour de nombreux clients. C’est totalement sécurisé si l’application utilisée est bien vérifiée. En effet, ce sont notamment les solutions d’authentification qui permettent de faire un paiement sécurisé.

Ainsi, le paiement en ligne grâce aux applications sont des services rapides et également pratiques au quotidien. Par exemple, Apple propose une solution fiable grâce à l’application Apple Pay.

Les inconvénients des paiements mobiles

Même si toutes les banques proposent aujourd’hui ce type de services à leurs clients, il est nécessaire de totalement sécuriser votre démarche en choisissant une application et une technologie reconnue. Vous pouvez en savoir plus à ce sujet en suivant ce lien.

Les applications de gestion de budget : une autre tendance en fintech

Assurément, on ne peut pas parler de ces services financiers sans évoquer la gestion de budget.

Les avantages de la gestion de budget en fintech

Cette technologie permet de vous faciliter la vie et rend plus pratique la gestion de votre budget. Cela vous incite à gérer parfaitement chaque paiement et vos données financières. Pour les clients, c’est un gain de temps considérable.

Les inconvénients de la gestion de budget grâce aux applications

Attention cependant à bien choisir l’application pour une solution totalement optimisée. En effet, si l’application est mal choisie, il pourrait y avoir une fuite de vos données liées à la gestion de votre budget.

Mais, comment bien utiliser les applications pour gérer votre budget ? Terminons avec les bons gestes pour gérer cette technologie sans encombre et éviter les fuites de données. Pour commencer, vérifiez la déclaration de confidentialité de l’application ou du logiciel. Vérifiez également le niveau de sécurité de l’application et de la banque que vous utilisez. Pour terminer, n’existez pas à installer un antivirus sur votre mobile ou votre ordinateur.

L’essor des services bancaires en ligne et des néobanques

Passons maintenant à une autre tendance de la fintech : l’essor des services bancaires en ligne et des néobanques. Ces dernières années, les consommateurs se sont tournés vers ces nouvelles formules pour gérer leur argent.

Le principal avantage de la banque en ligne est sa praticité. Avec cette technologie, plus besoin de vous déplacer dans une agence physique pour effectuer vos transactions financières. Vous pouvez le faire depuis votre ordinateur ou votre smartphone n’importe quand et n’importe où. Elles proposent souvent des tarifs moins chers par rapport aux tarifs traditionnels, avec notamment l’absence de frais annexes comme celui du découvert non autorisé.

Quant au concept de la néobanque, il s’agit d’une solution innovante qui offre un processus simplifié pour l’ouverture d’un compte sans conditions restrictives sur les revenus mensuels ou l’épargne. Contrairement aux banques traditionnelles, les néobanques ont généralement moins de frais liés à l’utilisation du compte.

L’inconvénient majeur des services bancaires en ligne et des néobanques

Le petit inconvénient que peuvent présenter ces options est qu’en cas de problème technique lors du traitement financier, il peut y avoir une indisponibilité temporaire du service clientèle spécialisé dans ce domaine.

Entre praticité, sécurité et économie, on comprend aisément pourquoi la banque en ligne et les néobanques ont le vent en poupe. Si vous êtes prêt à donner une chance à ces nouvelles solutions financières, il est vivement recommandé de bien évaluer vos besoins en matière de services bancaires avant de choisir la formule qui convient le mieux.

Les solutions de financement participatif : crowdfunding et prêts entre particuliers

Au-delà des services bancaires en ligne et des néobanques, une autre tendance de la fintech est le financement participatif, aussi appelé crowdfunding. Cette solution permet à des particuliers ou des entreprises d’investir dans des projets financés par la foule.

• Equity Crowdfunding : Cette forme de financement se traduit par l’émission d’actions ou de parts sociales que les investisseurs achètent. En retour, ils deviennent actionnaires et bénéficient ainsi d’une partie du capital social lorsqu’il y a distribution des bénéfices.

• Prêt participatif : Dans ce cas, un prêteur met à disposition une somme qu’une entreprise remboursera après un certain temps avec des intérêts fixés à l’avance.

• Reward-based Crowdfunding : Lorsque vous contribuez au financement participatif basé sur cette approche, vous recevez une récompense non-monétaire pour votre contribution. Par exemple, un produit finalisé issu du projet financé participativement.

Il existe aussi une autre pratique qui connaît actuellement beaucoup de succès : les prêts entre particuliers. Ce système offre aux individus la possibilité d’emprunter sans passer par une institution bancaire traditionnelle, mais plutôt via internet. La plateforme sert alors uniquement d’intermédiaire entre ces deux parties qui peuvent directement négocier leurs termes (montant emprunté, taux d’intérêt) sans frais supplémentaires.

Le crowdfunding et les prêts entre particuliers présentent des avantages indéniables. D’abord, ils permettent aux emprunteurs de contourner les processus d’approbation souvent longs et complexes proposés par les banques traditionnelles. Les investisseurs, quant à eux, ont la possibilité de diversifier leurs portefeuilles en finançant différents projets avec un faible montant initial.

Il faut noter que ces solutions ne sont pas sans risque et peuvent présenter une certaine volatilité dans leur rendement ou même conduire à une perte totale du capital investi. Il est donc fortement recommandé de bien comprendre toutes les implications et tous les risques avant d’investir dans ce type de projet financé par la foule.

Le crowdfunding ainsi que le prêt entre particuliers offrent des alternatives intéressantes pour ceux qui souhaitent diversifier leurs sources de financement. Qu’il s’agisse d’aider à développer un nouveau produit ou simplement soutenir une entreprise en démarrage, cette méthode peut être avantageuse tant pour l’emprunteur que pour l’investisseur lorsqu’elle est pratiquée avec discernement.